認知症で資産運用ができなくなる前に家族信託で対策した事案

- cases840

- 2024年01月25日更新

- 生前対策

- ■被相続人との関係 財産を残すご本人

- ■相続人 長男(依頼者の息子)

- 相続財産 収益不動産

ご相談内容

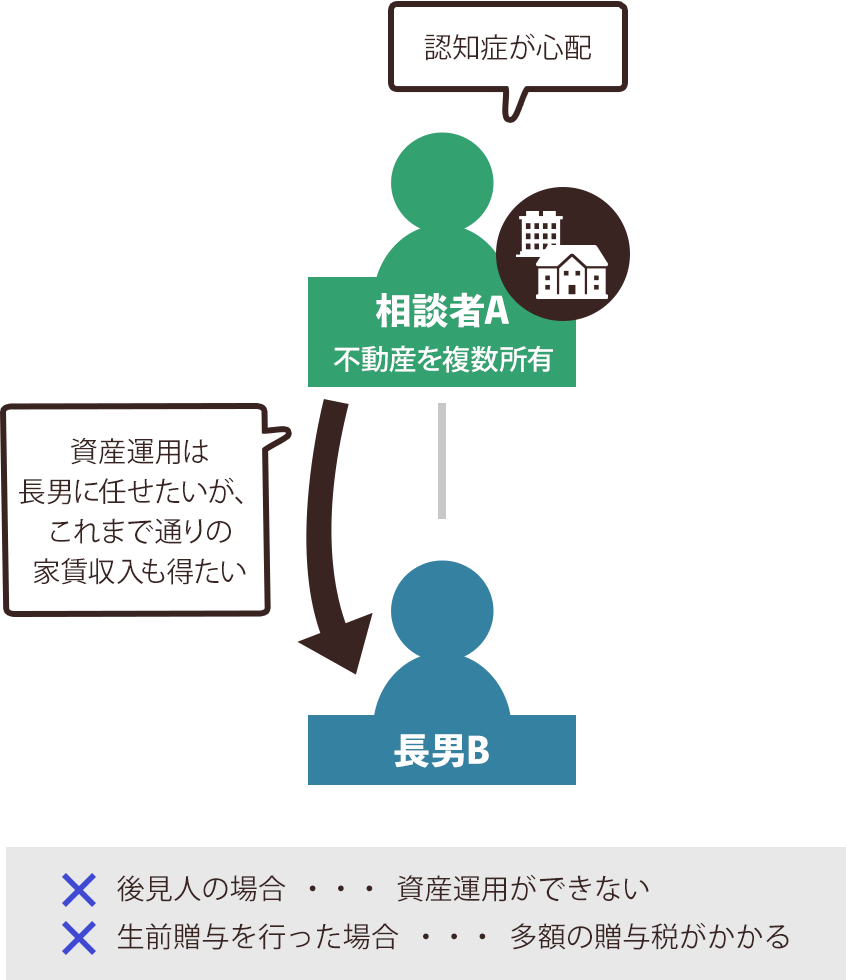

ご相談者のAさんは、収益不動産を複数所有し、この不動産からの家賃収入によって生活しています。

これまでは、自分自身で銀行からの借入や管理会社との折衝、不動産の修繕の契約等の資産運用を行ってきましたが、高齢になり、認知症の不安も出てきました。認知症になり意思能力を喪失してしまうと、これらの資産運用を自分自身で行うことができなくなります。

また、認知症になった後、Aに後見人がついたとしても、後見制度の下では、資産運用をこれまで通りに自由に行うことはできません。後見制度は、あくまでも被後見人のために財産の管理を行う制度であり、後見人が積極的な資産運用を行うことはできないからです。

収益不動産を長男Bに生前贈与し、長男Bに扶養してもらうという方法もありますが、多額の贈与税の負担が考えられます。

そこでAは、銀行借入の返済も含めて資産運用を長男Bに行わせつつ、これまで通り家賃収入を得て生活することを希望しています。

解決までの道のり

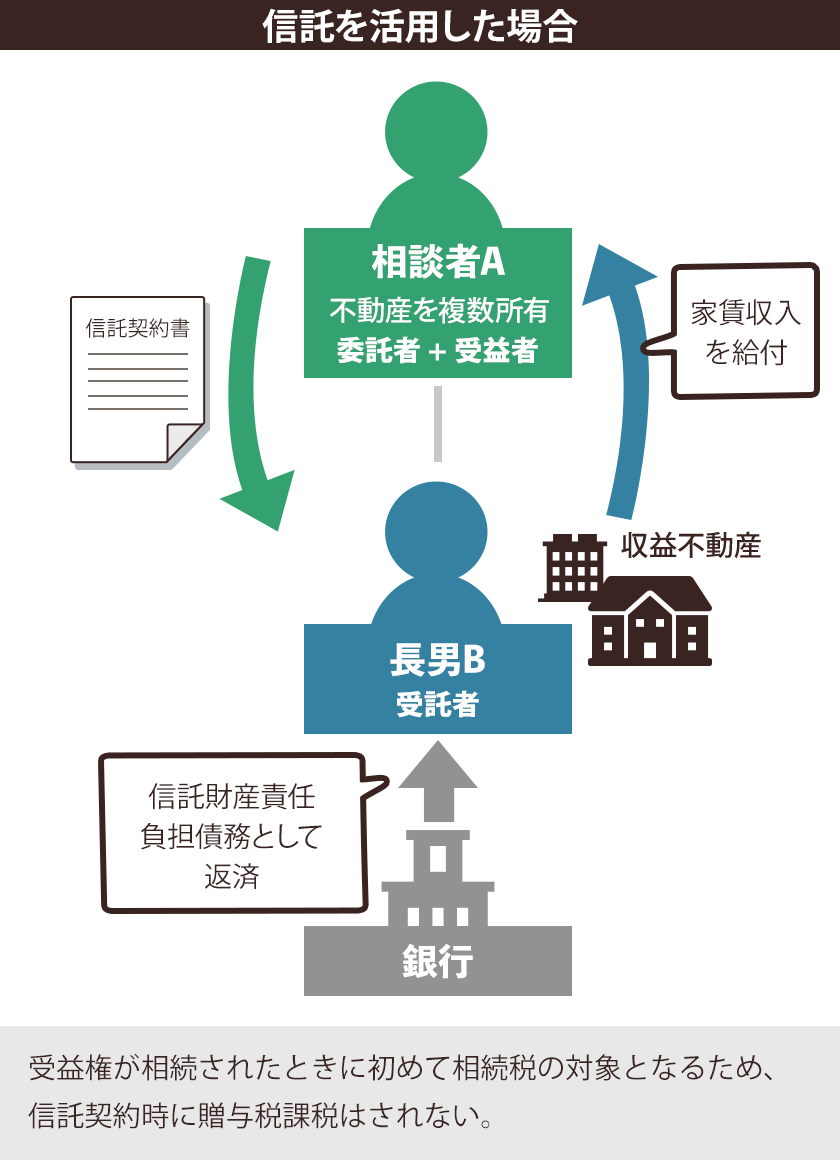

このような場合には、家族信託の活用が有効です。

Aが委託者、長男Bが受託者となり、Aが所有する収益不動産を、長男Bに信託します(Aと長男Bとの信託契約)。これにより不動産の所有権は長男Bに移転します。

収益不動産から得られる家賃収入の受益者は、Aに設定します(自益信託)。これにより、Aはこれまで通り家賃収入を得ることができます。

また、Aが銀行から借りていた債務の長男Bによる返済については、受託者である長男Bが債務引受を行い、信託契約内で信託財産責任負担債務に設定しておく必要があります。

なお、収益不動産を長男Bに信託したとしても、その時点では贈与税はかかりません。不動産の所有権は形式上長男Bに移転するだけであり、当該信託による利益の帰属主体(受益者)はAであり、信託の前後を通じて変更がないからです。

したがって、Aが亡くなり、受益権が相続されたときに初めて相続税の対象となりますので、信託契約時に贈与税課税はされません。

全国の各オフィスから寄せられた解決事例をご紹介しております。(※ベリーベスト法律事務所全体の解決事例となっています)